Actualité réglementaire

TVA, douane, fiscalité

Suivez toute l’actualité juridique TVA, douane, fiscalité, immobilier, compta/gestion avec MATHEZ FORMATION.

La Loi de Finances 2024 modifie les conditions d’assujettissement et d’exonération des locations meublées, des hôtels et établissements similaires, pour juguler une concurrence jugée déloyale.

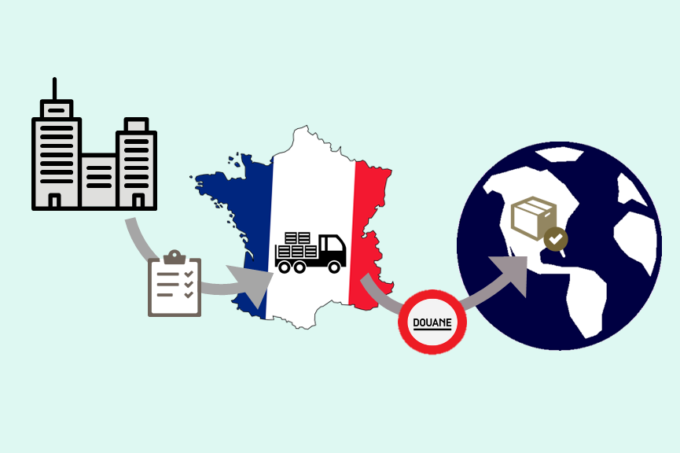

Code douanier, tarif douanier, HS code – NC8 – TARIC –– nomenclature douanière: maitrisez les différences pour sécuriser vos déclarations en douane.

5 pièges et erreurs classiques à connaître pour éviter des retards de dédouanements, des pénalités / sanctions douanières et des enquêtes approfondies de l’administration des douanes.

Vérifiez les seuils EMEBI et INTRASTAT en Union européenne avec les changements 2023 affectant 15 pays à l’expédition et/ou à l’introduction.

Vérifiez les taux de TVA standard, réduit, super-réduit au 1er janvier 2024 en Europe (dans les 27 Etats membres de l’Union européenne et au-delà) , ainsi que les changements de TVA applicables à certains produits.

5 pièges et erreurs classiques à connaître pour éviter des retards de dédouanements, des pénalités / sanctions douanières et des enquêtes approfondies de l’administration des douanes.

En 2020, les codes douaniers changent: le JOUE n° L 280 va donc permettre aux chargeurs de vérifier si, au 1er janvier 2020, leurs nomenclatures sont supprimées, remplacées, ou inchangées.

Les Enquêtes statistiques Mensuelles sur les Échanges de Biens Intracommunautaires (EMEBI) remplacent, depuis décembre 2021, les Déclarations d’Échange de Biens (DEB). Elles sont obligatoires dès lors qu’une entreprise a été notifiée de son devoir de la déclarer.

De nombreux changements sont intervenus en 2022 concernant le mécanisme d’autoliquidation de la TVA. Extension du mécanisme d’autoliquidation de la TVA pour certains secteurs à risque, généralisation de l’autoliquidation de la TVA à l’importation, sanctions encourues en cas de défaut d’autoliquidation.

Autoliquidation de la TVA à l’importation: le service en ligne « Données ATVAI » des Douanes permet de contrôler tous les montants de vos importations pré-remplis sur la CA3.

La généralisation de l’autoliquidation au 1er janvier 2022 et leur impact pour les entreprises – déclaration de TVA (CA3), régularisation et paiement de la TVA, Web Service

La liste des compagnies aériennes bénéficiant de l’exonération de TVA pour certaines opérations réalisées a été mise à jour. Conditions d’exonération, mise à jour de la liste des compagnies présumées remplir les conditions d’exonération…

La facturation d’une prestation de transport entre le pays d’entrée des marchandises sur le territoire de l’Union européenne (pays d’importation) et le pays européen du client final est-elle toujours exonérée de TVA ?

Experts-comptables et services financiers des entreprises sont confrontés quotidiennement à la déclaration de TVA (CA3). Analyse des opérations, saisie ou intégration comptable, ventilation des opérations, on vous présente les 5 pièges et erreurs à éviter absolument pour conjurer le risque de pénalités ou de sanctions en cas de contrôle fiscal.

Actuellement, les locations de type Airbnb sont exonérées de TVA si elles font moins de trois prestations parmi une liste. Le Conseil d’État, dans un avis du 5 juillet 2023, a jugé incompatible ce régime avec la directive européenne. Analyse du Conseil d’État, nouveaux critères d’exonération envisagés, impacts pour les locations Airbnb… On vous explique tout.

Hôtels, locations d’appartements ou de villas telles que les Airbnb, chambres d’hôtes… Les services d’hébergements sont variés et il devient difficile pour les prestataires de connaître les règles de TVA applicables aux prestations d’hébergement offertes et à leurs services connexes (restauration, location de salles…).

La Directive du 5 Avril 2022 interdit le cumul de l’application d’un taux de TVA réduit et du mécanisme de TVA sur marge sur une œuvre d’art. Quelles sont les règles de TVA sur les œuvres d’art? Qu’est-ce que le taux de TVA réduit, la TVA sur marge? Quelles sont les conséquences de cette réforme pour les galeries d’art? On vous explique tout !

L’obligation de la facturation électronique se met en place: le 1er juillet 2024, toutes les entreprises françaises devront être en capacité de recevoir des factures électroniques, et d’ici 3 ans, d’être en mesure de les émettre (e-invoicing) et de transmettre des données de transaction (e-reporting).

A l’occasion du transfert de compétences concernant la TVA due à l’importation entre la Direction Générale des Douanes et Droits Indirects (DGDDI) et la Direction Générale des Finances Publiques (DGFIP), effectif au 1er janvier 2022, la DGFIP annonce la généralisation de l’autoliquidation de la TVA à l’importation. Mécanisme, fonctionnement avant et après le 1er janvier 2022, on vous explique tout !

Une proposition de directive est examinée par le Conseil de l’Union européenne pour appliquer un mécanisme d’autoliquidation généralisé qui permettrait aux Etats de contrer le phénomène de fraude carrousel.

L’origine préférentielle est un outil du commerce international qui permet sous certaines conditions une réduction voir une nullité de droits de douane sur les marchandises importées et exportées. Nous abordons avec vous les sept erreurs les plus communes sur les justificatifs d’origine préférentielle des marchandises et comment les éviter.

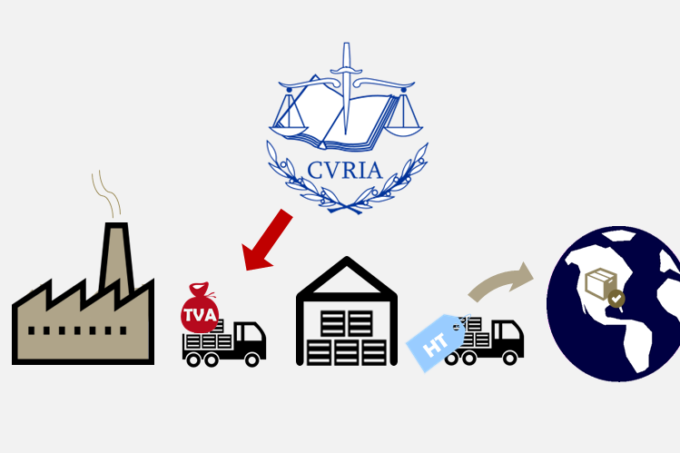

Dans l’arrêt Weindel Logistik, la Cour de Justice de l’Union européenne a dû déterminer si le droit à déduction de la TVA à l’importation est conditionnée au fait que l’importateur des marchandises soit propriétaire des marchandises importées.

Depuis le 1er janvier 2022, l’autoliquidation de la TVA à l’importation est généralisée et obligatoire pour toutes les entreprises importatrices de marchandises en France. Cependant, le droit de déduction de la TVA a été soumis à une jurisprudence concernant les prestataires de services qui ne sont pas propriétaires des biens qu’ils importent en Union européenne.

Avec DELTA IE, le DAU disparait au profit des déclarations douanières H1 pour l’import, B1 pour l’export, H7 pour les biens importés de valeur inférieure à 150€.

Les dates limites de dépôt des enquêtes statistiques EMEBI (autrefois DEB) ont été publiées pour 2023. EMEBI, DEB, Récapitulatif TVA, comprenez les nouveaux enjeux de ces changements

Vérifiez les seuils EMEBI et INTRASTAT en Union européenne avec les changements 2023 affectant 15 pays à l’expédition et/ou à l’introduction.

Vérifiez les taux de TVA standard, réduit, super-réduit dans chacun des 27 Etats membres de l’Union européenne au 1er janvier 2021, ainsi que les changements de TVA applicables à certains produits.

Les règles en matière de DEB se modifient et sont applicables aux redevables identifiés à la TVA à Monaco à compter de la DEB du mois d’octobre 2022, à déposer le 14 novembre 2022.

Déterminer la valeur en douane de vos produits est essentiel pour sécuriser au plan douanier et fiscal vos opérations d’import et export. Bonnes pratiques, outils: on vous dit tout.

Les produits susceptibles d’avoir une utilisation militaire sont soumis à un contrôle des Biens à Double Usage (BDU) lors de leur exportation.

Une note de l’Administration douanière du 13 juillet 2016 prévoit une simplification de l’accès au mécanisme d’autoliquidation de la TVA à l’importation en France. Simplifiant les procédures douanières, ce mécanisme favorise la compétitivité des opérateurs français, mais peut faciliter la fraude à la TVA.

Les organismes de formation peuvent-ils être exonérés de TVA ou ne pas facturer de TVA à leurs stagiaires ? Vérifiez les règles de TVA applicables à chaque type de formation (inter, intra, e-learning, classe virtuelle).

Toute notre documentation sur la réforme DEB / EMEBI 2022 à votre disposition, pour assurer votre conformité.

Les réglementations 2022 concernant l’EMEBI (ex-DEB) ont été publiées sur le site de l’Administration des douanes. Dates limites de dépôt des EMEBI en 2022, rappels des changements applicables, nouvelles sanctions, … Nos experts décryptent les modifications.

Sur avis du Conseil d’Etat, la Cour Administrative d’Appel de Nantes le 15 février 2022 (affaire n° 19NT04979) s’est prononcée sur la notion d’assujettissement à la TVA des Etablissements de Santé et d’Hébergement pour Personnes Agées Dépendantes (EHPAD) publics. On décrypte cette jurisprudence pour vous !

En 2021, l’administration fiscale a mis en œuvre de nouvelles méthodes afin de détecter les évasions et fraudes fiscales, notamment le data mining

Un nouveau code des impositions sur les biens et services (CIBS)

C’est nouveau ! l’examen de conformité fiscale permet aux entreprises et particuliers de préparer un éventuel contrôle fiscal assisté par un prestataire.

La Commission Européenne s’oriente vers un mécanisme d’autoliquidation de TVA généralisé sur les opérations domestiques dépassant un certain seuil de valeur. Présenté comme temporaire, il pourrait cependant préfigurer un dispositif communautaire qui éliminerait la fraude à la TVA dite « carrousel ».

Suite à la jurisprudence sur le régime de taxation des marges de terrains à bâtir, des précisions sur son application ont été apportées par l’Assemblée Nationale.

La Loi de finances rectificative pour 2016 confirme le dispositif d’autoliquidation de la TVA pour les importateurs, défini le 13 juillet 2016. A la clé: une simplification des procédures douanières et une amélioration de la compétitivité des opérateurs français.

Les seuils DEB, c’est à dire les niveaux d’échanges commerciaux déclenchant une obligation déclarative, ont été modifiés pour 2022 dans sept pays européens.

Vérifiez les taux de TVA standard, réduit, super-réduit dans chacun des 27 Etats membres de l’Union européenne au 1er janvier 2021, ainsi que les changements de TVA applicables à certains produits.

Qui peut bénéficier de l’exonération de TVA sur les prestations de formation ? Pour quelles prestations de formation ? Exonération de TVA sur les prestations de formation avantage ou inconvénient ?…. On décrypte ce régime de TVA pour vous !

L’ordonnance 2021-1190 publiée le 15 septembre 2021 a modifié le calendrier d’entrée en vigueur des mesures relatives à la facturation électronique et a apporté des précisions sur les modalités de mise en œuvre de cette réforme. Nouveau calendrier des mesures, précisions apportées on vous détaille tout !

Interrogée par voie de question préjudicielle la Cour de Justice de l’Union européenne a été amenée à se prononcer sur l’étendue de la notion « d’enseignement scolaire ou universitaire » exonérée de TVA.

Par la loi de finance pour 2021, la France a décidé de transposer la faculté offerte par la directive européenne permettant de considérer comme un seul assujetti au regard de la TVA des personnes établis en France qui remplissent certaines conditions.

Une réforme des DEB (Déclarations d’échanges de biens) rentrera en vigueur au 1er janvier 2022. Nos experts détaillent les changements à venir.

La Cour de justice de l’Union européenne donne son interprétation des conditions d’application du régime de taxation sur la marge pour les livraisons de terrains à bâtir

Les importateurs français peuvent désormais éviter d’avancer le montant de la TVA lors d’une importation grâce au mécanisme d’autoliquidation, s’ils sont titulaires d’une procédure de domiciliation unique (PDU) et remplissent les autres conditions prévues.

La réforme sur le guichet unique (paquet TVA e-commerce) entre en vigueur au 1er juillet 2021. Le 26 mai dernier, la France a publié une […]

Marchands de biens/Lotisseurs, la TVA sur la marge s’applique-t-elle toujours à la livraison de terrains à bâtir ? On vous explique tout !

Vous réalisez des opérations dans les DOM/TOM devenus DROM/COM ou la Corse ? Vous êtes susceptible de réaliser une opération taxable au taux local. Taux applicables, champ d’application, on fait le point !

Le Guichet Unique (One-Stop Shop) qui entre en vigueur au 1er juillet 2021 facilite les déclarations TVA des e-commerçants pour leurs flux intra-communautaires. A qui s’adresse-t-il, et faut-il toujours l’adopter ?

Le Programme Pan-Européen d’Amazon optimise et simplifie la gestion des stocks et la livraison dans toute l’Europe. Mais attention : les e-commerçants inscrits à ce programme doivent respecter des obligations TVA intra-communautaires, qui changent au 1er juillet 2021.

Vérifiez les seuils des ventes à distance dans chacun des 27 Etats membres de l’Union Européenne au 1er janvier 2021.

La réforme TVA/e-commerce qui entrera en vigueur au 1er juillet 2021 introduit des simplifications et de nouveaux Guichets Uniques pour faciliter les déclarations TVA des e-commerçants en Europe. Mais attention aux pièges!

Le 31 décembre 2020 s’est achevée la période de transition suite au Brexit. Depuis le 1er janvier 2021, l’Angleterre, le Pays de Galle, l’Ecosse, l’île de Jersey et l’île de Guernesey sont devenus des Etats tiers à l’Union Européenne. En revanche, l’Irlande et l’Irlande du Nord disposent d’un statut particulier.

Mécanisme d’exception qui a été largement étendu en France et dans les Etats membres de l’Union européenne, l’autoliquidation constitue une simplification du régime TVA. Encore faut-il s’y retrouver dans les dispositions applicables dans chacun des Etats membres de l’Union européenne, qui peuvent différer des règles et

La facturation électronique entre en vigueur en 2023. Calendrier des mesures, champ d’application, fonctionnement on vous explique tout.

Par un arrêté du 16 février 2021, 19 territoires ont été ajoutés à la liste des pays pour lesquels les sociétés qui y sont établies n’ont pas besoin de désigner un représentant fiscal en France lorsqu’elles y réalisent des opérations taxables en matière de TVA.

Le 5 janvier 2021, la circulaire relative à la déclaration d’échanges de biens entre Etats membres de l’Union Européenne a été publiée sur le site de l’administration des douanes.

Popularisées par l’apparition du BITCOIN en 2009, les crypto monnaies sont souvent connues pour leur forte volatilité et les valeurs importantes qu’elles atteignent. La valeur unitaire du BITCOIN a d’ailleurs récemment dépassé la barre symbolique des 60.000 dollars (50.318 euros environ). Souvent connue sous l’aspect financier mais méconnue sous l’aspect réglementaire, nous vous décryptons la crypto monnaie sous le prisme de la TVA.

L’autoliquidation de TVA est un mécanisme extrêmement bénéfique pour les importateurs. Et pourtant, depuis sa mise en place en janvier 2015, très peu d’opérateurs se sont organisés pour en profiter.

Vérifiez les taux de TVA standard, réduit, super-réduit dans chacun des 27 Etats membres de l’Union européenne au 1er janvier 2021, ainsi que les changements de TVA applicables à certains produits.

Les seuils DEB, c’est à dire les niveaux d’échanges commerciaux déclenchant une obligation déclarative, ont été modifiés pour 2021 dans sept pays européens. Ils restent inchangés en France à 460 000€ HT.

Depuis le 1er janvier 2021, l’Angleterre, le Pays de Galle, l’Ecosse, l’île de Jersey et l’île de Guernesey sont devenus des pays tiers à l’Union Européenne. En revanche, l’Irlande et l’Irlande du Nord sont toujours soumises aux règles de TVA intracommunautaires. Quel est le statut TVA des navires de plaisance battant pavillon anglais ?

L’administration publie un rescrit et autorise les opérateurs à évaluer le respect du seuil des 70% sur la base des données de 2021.

En raison de la crise sanitaire actuelle (COVID-19), certains navires n’ont pas pu satisfaire à la condition des 70% de navigation hors des eaux françaises au cours de l’année 2020 pour bénéficier de l’exonération au titre de l’année 2021.

Le bénéfice de l’autoliquidation de la TVA due à l’importation sera possible, à compter du mois de janvier 2015, à travers un régime optionnel géré par la douane, ouvert aux entreprises assujetties à la TVA et titulaires d’une Procédure de Domiciliation Unique (PDU).

Le traitement de la TVA sur les locations des navires de plaisance (yachts) évolue. La règle de réfaction forfaitaire à 50% qui s’appliquait aux contrats de location de navires mis à disposition à des fins d’agrément en France disparait. C’est l’utilisation ou l’exploitation effective des navires en dehors des eaux territoriales européennes qui doit être évalué pour déterminer d’éventuelles exonérations à compter du 1er novembre 2020. Date d’entrée en vigueur de la mesure, nouvelle méthode de calcul de la part des loyers imposables en France…. on vous explique tout !

Depuis le 1er janvier 2020, les opérateurs de plateforme en ligne (Marketplaces) sont solidairement responsables de la TVA due par les assujettis réalisant leurs activités par l’intermédiaire de leur plateforme.

Vous vendez à l’exportation aux conditions départ (votre client maîtrise le transport) : comment désormais justifier l’exonération de TVA ?

Dans une note aux opérateurs parue le 3 mars 2020, la Douane Française clarifie sa définition de l’exportateur au sens douanier et définit des conditions pour pouvoir être exportateur au départ de France dans le cas de ventes aux conditions départ.

Dans un arrêt Dong Yang (C-547/18), la CJUE a du déterminer si la filiale UE d’une société tierce à l’UE constitue de fait un établissement stable et le cas échéant un prestataire doit il s’interroger sur les relations entre la société mère (hors UE ) et sa filiale (UE) pour déterminer si elle y dispose d’un établissement stable.

Le paquet en faveur d’une fiscalité équitable et simplifiée présenté le 15 juillet 2020 par la Commission européenne comporte des dispositions TVA intéressantes – décodage avec les experts TVA de MATHEZ FORMATION.

L’administration fiscale a précisé les conditions d’application du régime particulier des agences de voyages aux prestations de services fournies dans le cadre des foires, salons, congrès et événements professionnels, dans son BOI TVA-CHAMP-20-50-30 du 11 mars 2020.

Avec la crise sanitaire du COVID-19, la Commission Européenne a proposé de reporter au 1er juillet 2021 la mise en application des mesures. Guichet Unique pour l’E-commerce, nouvelles obligations à la charge des marketplaces, certaines mesures du paquet TVA sur le commerce électronique (Directive UE 2017/2455 du 5 décembre 2017) devaient entrer en vigueur le 1er janvier 2021.

A la demande du Tribunal Administratif de Grenoble, le Conseil d’Etat est venu préciser les conditions de remise en cause de l’exonération de TVA des activités de formation.

À partir du 1er janvier 2020, les conditions de la réalisation de l’autoliquidation de la TVA à l’importation (ATVAI) seront assouplies, notamment celles relatives au nombre d’opérations réalisées par les entreprises qui ont au moins de 12 mois d’existence. MATHEZ FORMATION vous propose de faire le point sur ce qui change l’année prochaine.

Depuis le 01/01/2020 et la Directive « QUIK FIXES », la DEB et la DES ne sont plus seulement des obligations déclaratives mais sont devenues une condition de fond pour bénéficier de l’exonération sur les livraisons intracommunautaires et les prestations de services « B to « B ».

Suite à la crise sanitaire due au COVID 19, l’Administration a suspendu l’application des nouvelles règles qui devaient s’appliquer aux contrats de location conclus à compter du 30 mars 2020.

Nouvelle mesure de lutte contre la fraude à la TVA : les exploitants de plateformes logistiques ont une obligation d’information vis-à-vis de l’Administration Fiscale lorsque, pour le compte de sociétés établies hors de l’Union Européenne, sont stockés des biens importés en Union Européenne destinés à être commercialisés en E-commerce (market-places).

La mise en place prochaine d’un mécanisme d’autoliquidation à l’importation, trés attendu des professionnels français, a été annoncée lors du Conseil stratégique de l’attractivité de la France du 17 février dernier. Il devrait mettre fin à une distorsion très préjudiciable aux ports français.

Les seuils DEB, c’est à dire les niveaux d’échanges commerciaux déclenchant une obligation déclarative, ont été modifiés pour 2020 dans 4 pays européens – Bulgarie, Chypre, Danemark, et Lettonie. Ils restent inchangés en France à 460 000€ HT.

Vérifiez les taux de TVA standard, réduit, super-réduit dans chacun des 28 Etats membres de l’Union européenne au 1er janvier 2020, ainsi que les changements de TVA applicables à certains produits.

En 2020, les codes douaniers changent: le JOUE n° L 280 va donc permettre aux chargeurs de vérifier si, au 1er janvier 2020, leurs nomenclatures sont supprimées, remplacées, ou inchangées.

Le MOSS devient le OSS (« One-Stop-Shop »). Quelles sont les conséquences pratiques pour les entreprises assujetties à la TVA et établies en France ? Revue pratique des dispositions prévues pour le 1er janvier 2021.

L’accord de libre-échange UE-Singapour est entré en vigueur le 21 novembre, modifiant les règles douanières pour les opérateurs européens ç l’export et à l’import.

Le projet de loi de finances 2020 transpose la directive européenne 2018/1910. Les quatre thématiques abordées changent profondément la donne de la TVA intracommunautaire. Simplification ou complexification? Décryptage pratique des « Quick Fixes ».

La révision partielle de la TVA Suisse est entrée en vigueur le 1er janvier 2018, elle implique une mise à niveau pour les entreprises étrangères actives sur le territoire Helvète.

C’est le « casse du siècle ». La fraude à la TVA dite « carrousel » coûte à l’Union Européenne près de 50 milliards d’euros par an. Et lorsque l’on sait que la TVA reste la première recette fiscale de la France avec 154 milliards d’euros collectés en 2018, on comprend aisément les efforts entrepris pour stopper l’hémorragie. MATHEZ FORMATION vous emmène à la découverte de la fraude à la TVA la plus en vogue en Europe.

Imprimez votre fiche Incoterms® 2020 (PDF) pour avoir toujours sous les yeux les modalités en vigueur: EXW, FCA, CPT, CIP, DAP, DPU, DDP, FAS, FOB, CFR, CIF. En BD et en couleurs avec MATHEZ FORMATION!

Le remboursement de la TVA à un assujetti européen non établi en France après l’écoulement du délai d’un mois faisant suite à une demande de renseignement complémentaire restée sans réponse. La Cour de Justice de l’UE a confirmé le jugement de l’avocat général en affirmant que le délai d’un mois ne constituait pas un délai de forclusion.

Les Incoterms 2020 entreront en application au 1er janvier 2020: prenez connaissance dès maintenant des principales modifications à prendre en compte pour vos opérations.

La CJUE s’est prononcée sur un cas de refus de l’exonération de la TVA pour un importateur qui réalise des prestations de transport de marchandises sous le régime douanier 42.

Vous êtes e-commerçant, soumis à la TVA et vendez à des particuliers par le biais de votre site internet. Savez-vous qu’une réglementation vous contraint, depuis janvier 2018, à de nouvelles obligations ? Décodage et solutions, notamment pour Woocommerce.

L’État perd chaque année entre 20 et 30 milliards d’euros au titre de la TVA non perçue. À l’échelle européenne, l’écart entre la TVA à percevoir et la TVA effectivement perçue se situe entre 150 et 200 milliards d’euros.

5 milliards d’euros. C’est le manque à gagner qu’ont accusé les États membres de l’Union européenne en 2018 au titre de la fraude à la TVA sur le commerce électronique

Sortie sans accord entraînant le rétablissement des formalités de douane au 1er novembre 2019, ou sortie avec accord associée à une période transitoire courant jusqu’au 31 décembre 2020? Dans tous les cas, sachez préparer votre entreprise aux plans TVA et douane.

Le 13 mars dernier, le gouvernement Britannique publiait les détails de son nouveau tarif douanier, qui sera mis en place en cas de « no deal ». Ce tarif douanier temporaire est conçu pour minimiser l’impact du Brexit sur les entreprises locales et les consommateurs tout en protégeant les industries vulnérables.

Les seuils DEB, c’est à dire les niveaux d’échanges commerciaux déclenchant une obligation déclarative, ont été modifiés pour 2019 dans 8 pays européens – Bulgarie, Chypre, Croatie, Danemark, Finlande, Pays-Bas, Pologne et République-Tchèque. Ils restent inchangés en France à 460 000€ HT.

Vérifiez les taux de TVA standard, réduit, super-réduit dans chacun des 28 Etats membres de l’Union européenne au 1er janvier 2019, tenant compte des modifications intervenues en 2017, dans le cadre d’une harmonisation encore très incomplète.

Cette Directive concerne l’harmonisation et la simplification de certaines règles dans le système de taxe sur la valeur ajoutée pour la taxation des échanges entre les États membres.

Les modifications portent sur trois sujets très importants et doivent s’appliquer dans tous les Etats membre le 1er janvier 2020.

Les exportateurs français sont sur les starting-blocks ! Il faut dire que la Douane française leur a réservé une belle « surprise » pour cette fin d’année. En effet, on se dirige vers la suppression des droits de douane pour environ 90 % des produits de l’UE exportés vers le Japon, un gros marché à 127 millions d’habitants. Décryptage…

L’avènement du marché unique en 1993 a imposé aux États membres de l’Union Européenne d’œuvrer dans le sens de l’harmonisation du suivi fiscal et des dispositifs nationaux. C’est dans ce contexte que la TVA intracommunautaire a vu le jour. Le principal est simple, mais l’application peut donner lieu à des ambiguïtés que nous vous proposons de lever à travers cet article. C’est parti !

Lutte contre la fraude à la TVA, modification du lieu de taxation des biens et services, création d’un statut « d’assujetti certifié » : découvrez les contours d’une réforme qui pourrait toucher toutes les entreprises européennes dès 2022.

Les seuils DEB, c’est à dire les niveaux d’échanges commerciaux déclenchant une obligation déclarative, ont été modifiés pour 2018 dans 9 pays européens – Bulgarie, Chypre, Croatie, Danemark, Estonie, Lettonie, Lituanie, Pologne et Slovénie. Ils restent inchangés en France à 460 000€ HT.

En 2022, dans le cadre de l’Espace TVA unique dans l’Union européenne, les entreprises devront facturer TTC leurs clients établis dans un autre Etat membre de l’UE, en incluant la TVA du pays de ce client…. sauf s’il est « assujetti certifié »

Vérifiez les taux de TVA standard, réduit, super-réduit dans chacun des 28 Etats membres de l’Union européenne au 1er janvier 2018, tenant compte des modifications intervenues en 2017, dans le cadre d’une harmonisation encore très incomplète.

Les entreprises devront être identifiées à la TVA en Suisse pour leurs opérations imposables dès lors que leur chiffre d’affaire global excède 100 000 CHF. La modification de définition du seuil concerne quelques 30 000 sociétés étrangères opérant en Suisse, et qui devront désigner un représentant fiscal.

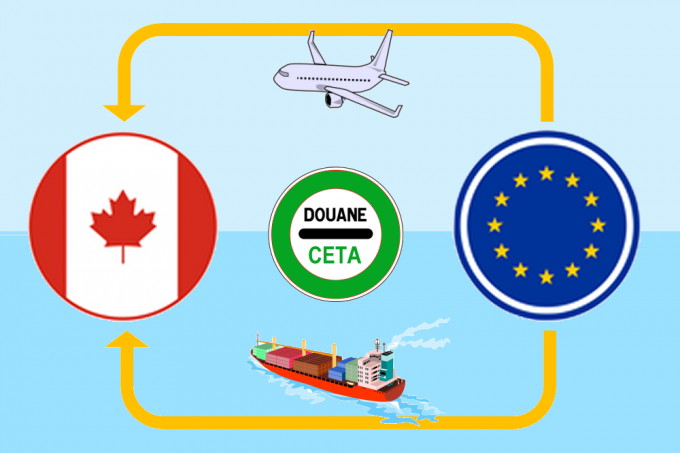

Les principales dispositions du CETA sont entrées en vigueur le 21 septembre, modifiant les règles douanières pour les opérateurs européens souhaitant bénéficier de droits de douane réduits ou nuls.

Une prise de position de la Cour de justice de l’Union Européenne (CJUE) vient chambouler la doctrine française, en jugeant que les transports de biens à l’exportation ne sont pas exonérés de TVA lorsque ces services sont fournis par un transporteur sous-traitant au transporteur principal, et non pas directement à l’expéditeur ou au destinataire des marchandises.

L’Administration douanière a précisé les obligations en matière d’identification TVA des sociétés non établies en France réalisant des exportations à partir du territoire français. Ces précisions clarifient la doctrine douanière et, assurent (enfin!) une cohérence des doctrines fiscale et douanière.

Le 25 mars 2017, la France a modifié la liste des pays depuis lesquels des entreprises peuvent s’immatriculer TVA sans besoin d’être représenté fiscalement.

A partir du 1er juillet 2017, le DAE (Document Administratif Electronique) devient obligatoire pour la circulation des alcools et tabacs en France comme dans les échanges intracommunautaires.

Bénéficiez de taux réduits de TVA à 5,5 et 10% sur les travaux sur des logements d’habitation en toute simplicité administrative.

Délivré par la douane, le renseignement tarifaire contraignant (RTC) n’est pas obligatoire, mais il garantit la nomenclature douanière et les droits de douane applicables à votre produit au sein de l’Union européenne, et peut vous éviter de coûteux redressements.

Devenez Exportateur Enregistré (EE) et justifiez l’origine Union européenne (UE) de vos marchandises à l’exportation vers le Canada, pour faire bénéficier vos clients de la réduction des droits de douane prévue par le CETA.

Exportateurs et importateurs bénéficiant du Système de Préférences Généralisées de l’UE sont appelés à la vigilance tandis que le SPG évolue: Form A et EUR1 sont remplacés par une Attestation d’origine émise par l’exportateur, qui devra dans certains cas s’enregistrer au REX.

Les seuils intrastat (seuils d’échanges commerciaux déclenchant une obligation de déclaration DEB ou Intrastat en Europe) ont été modifiés pour 2017. Si le seuil pour la France reste stable à 460 000€ HT, ceux de plusieurs pays européens – Bulgarie, Croatie, Danemark, Hongrie, Lettonie, Lituanie et Roumanie ont été modifiés.

La Loi de finances pour 2017 prévoit d’aligner la fiscalité de l’essence sur celle du diesel, selon un calendrier étalé sur cinq ans.

La Loi de Finances Rectificative crée une procédure spécifique d’intervention sur place de l’administration fiscale pour contrôler les demandes de remboursement de crédits de TVA déposées à partir du 1er janvier 2017.

L’export des biens à double usage (BDU), civil et militaire, est encadré. Un nouveau portail, EGIDE, facilite l’obtention de licences d’exportation.

La Commission européenne a adopté le 1er décembre un paquet de mesures qui simplifie et optimise la réglementation TVA pour les acteurs du e-commerce au sein de l’Union européenne.

La TVA grevant l’acquisition et les services se rapportant aux véhicules ou engins de type ‘tout terrain’ affectés exclusivement à l’exploitation des remontées mécaniques et des domaines skiables cesse d’être exclue du droit à déduction, sous certaines conditions.

Les opérateurs économiques ont intérêt à utiliser des RTC (renseignements tarifaires contraignants) pour sécuriser leurs opérations douanières. Ils doivent prendre en compte les nouvelles modalités, en vigueur depuis le 1er mai 2016.

L’auto-certification de l’origine, dont les conditions ont été précisées au Bulletin officiel des douanes du 28 avril 2016, simplifie et sécurise les opérations d’exportation et d’importation, en vue d’améliorer la réactivité et la compétitivité des opérateurs européens.

A compter du 1er octobre 2016, la grande majorité des yachts commerciaux sera avitaillée en carburants taxés à la TICPE. Ces nouvelles dispositions, préjudiciables à l’attractivité de la France pour les grands yachts, risquent de pénaliser gravement le secteur.

La CJUE a statué : les services de règlement des sinistres fournis au nom et pour le compte d’un assureur par un prestataire de services ne sont pas exonérés de TVA.

Fraude, complexité excessive, lourdeur administrative, inadaptation aux nouveaux modèles des échanges notamment numériques… Pour répondre à ces défis, la régulation TVA en Europe fait l’objet de réglementations diverses tant au plan communautaire que national. la Commission européenne a tenu, en mars dernier, un débat qui devrait ouvrir sur des efforts de simplification.

Le montant annuel de la fraude à la TVA s’élèverait à pas moins de 17 milliards d’euros par an en France. Mieux contrôler les DEB pour réduire la fraude « carrousel de TVA », développer les régimes d’autoliquidation: les solutions sont là, et pourtant…

Une prestation d’entreposage n’entre dans le champ des prestations rattachées à un immeuble que dans le cas où il est accordé au bénéficiaire de cette prestation un droit d’utilisation de tout ou partie de l’immeuble où sont entreposées les marchandises.

Le nouveau Code des Douanes de l’Union (CDU), qui entre en application le 1er mai 2016, apporte d’importants changements sur le plan de la réglementation douanière, et des simplifications pour les Opérateurs Economiques Agréés (OEA) – le statut OEA devient une quasi-obligation pour les sociétés qui travaillent régulièrement à l’international.

Les seuils d’échanges commerciaux rendant obligatoires les déclarations DEB et Intrastat en Europe ont été modifiés au 1er janvier 2016. Si le seuil pour la France reste stable à 460 000€ HT, ceux de plusieurs pays européens – Pays-Bas, Danemark, Finlande, Allemagne, Irlande – ont évolué à la hausse ou à la baisse.

Vous vendez ou envisagez de vendre des biens ou des services en Europe? Il convient de vérifier vos obligations en matière de TVA et de représentation fiscale. Des solutions existent pour satisfaire à ces obligations simplement, via un mandataire ou un représentant fiscal unique.

Les e-commerçants européens auront l’obligation, à compter du 1er janvier 2016, de s’identifier à la TVA en France et de soumettre leurs ventes à la TVA française dès qu’ils passent le seuil de 35 000 € de ventes à distance en France.

Dans le cadre de la lutte contre la fraude à la TVA, de nouvelles dispositions sont entrées en vigueur pour détecter les fraudes sur les véhicules d’occasion.

Destinées à combattre la fraude, les nouvelles conditions à remplir pour obtenir un certificat fiscal d’acquisition de véhicule d’occasion (VO) sont assez contraignantes pour les négociants français. Elles entrent en vigueur à compter du 1er juillet 2015.

Une importation de biens en France est exonérée de TVA si elle est suivie d’une livraison intracommunautaire (régime douanier « 42 »). Selon un nouvel arrêt de la Cour de Cassation, c’est à l’Administration fiscale de prouver que la livraison n’a pas eu lieu, si l’expéditeur a fourni une lettre de voiture.

L’Article 21 de la loi de finances rectificative pour 2014 réclame des revendeurs de véhicules d’occasion (VO) qu’ils justifient du régime TVA appliqués par leurs fournisseurs, avant de bénéficier du régime de TVA sur la marge. Destinée à lutter contre la fraude, cette mesure visait à protéger les professionnels français soumis à une concurrence déloyale de la part de négociants peu scrupu

La mise à disposition d’un stand sur le site d’une foire ou d’une exposition avec d’autres services connexes relève désormais du régime général de l’autoliquidation de la TVA par le preneur – une mise à jour de la doctrine française conforme à l’esprit de la Directive TVA européenne, et qui simplifie la facturation d’exposants étrangers par les organisateurs de manifestations situées en France.